eFile Canadian Tax Return

Beschreibung von eFile Canadian Tax Return

Machen Sie sich bereit, Ihre Steuererklärung für 2023 einzureichen. Unsere App ist seit 2011 von der Canada Revenue Agency zertifiziert.

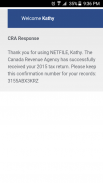

Diese App bietet eine problemlose Möglichkeit, Ihre kanadische Steuererklärung mit einer Schritt-für-Schritt-Anleitung einzureichen. Beantworten Sie eine einfache Frage in einfachem Englisch, reichen Sie Ihre Steuererklärung online mit unserer NETFILE-zertifizierten App bei Revenue Canada und Revenue Quebec ein und Sie erhalten Ihre Einkommensteuerrückerstattung innerhalb von 10 Tagen.

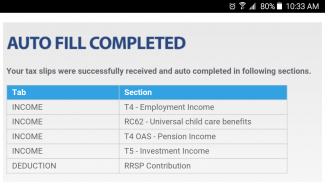

Mit CRA Auto-fill My Return ist das Einreichen kanadischer Steuererklärungen einfacher und schneller geworden. Stellen Sie über die fastneasytax-App eine Verbindung zum Dienst „CRA My Account“ her, laden Sie Ihre verfügbaren Steuerinformationen für das laufende Jahr herunter und aktualisieren Sie Ihre Steuerbeleginformationen an den richtigen Stellen mit nur einer App klicken.

Wechseln Sie nahtlos zwischen Telefon, Tablet und Computer.

Ein niedriger Preis von 11,99 $ deckt alle Arten kanadischer Steuererklärungen mit RRSPs, Spenden für wohltätige Zwecke, medizinische Ausgaben, Kapitalerträge und mehr ab. Reichen Sie Ihre Einkommensteuererklärung kostenlos ein, wenn Ihr Einkommen weniger als 20.000 US-Dollar beträgt.

Wenn Sie mit CRA Anspruch auf NETFILE haben, können Sie die App mit den folgenden Ausschlüssen nutzen:

•Unterstützt keine Einkommensteuererklärung für die Nordwest-Territorien, Yukon und Nunavut;

•Unterstützt keine Einkommensteuererklärungen, die AgriStability/AgriInvest-Programme beinhalten (Formulare T1163 und T1273);

•Unterstützt keine Einkommensteuererklärungen für Selbstständige.

•Unterstützt keine Einkommensteuererklärung mit Kommanditgesellschaft einschließlich Steueroasen;

•Unterstützt keine Steuergutschrift für Holzeinschlag;

100 % Zufriedenheit garantiert oder Ihr Geld zurück, keine Fragen.

Sie können unseren einfachen und schnellen Einkommensteuererklärungsrechner für das Steuerjahr 2023 kostenlos nutzen, um Ihren Steuerrückerstattungsbetrag für Alberta (AB), British Columbia (BC), Manitoba (MB), New Brunswick (NB), Neufundland und Labrador zu ermitteln. NL), Nova Scotia (NS), Ontario (ON), Prince Edward Island (PEI), Quebec (QC) und Saskatchewan (SK), nachdem Sie Ihr T4-Einkommen und alle anderen Einkommensarten eingegeben haben. Sie können Ihren vollen Steuerrückerstattungsbetrag berechnen, indem Sie alle anwendbaren Einkommenssteuerabzüge und kanadischen Steuergutschriften eingeben, auf die Sie möglicherweise Anspruch haben. Der Veranlagungsbescheid der Canada Revenue Agency (CRA) zeigt Ihre RRSP-Beitragsgrenze für das Steuerjahr, die erforderlich ist, um den RRSP-Abzugsbetrag für das Steuerjahr 2023 geltend zu machen.

Fügen Sie Ihre Kinder und Angehörigen in der Registerkarte „Profil“ hinzu, um sicherzustellen, dass Sie alle zutreffenden Kinder- und Angehörigengutschriften erhalten.

Haftungsausschluss – Diese App repräsentiert keine staatliche Einrichtung.